- HOME

- ニュースリリース

固定資産税の軽減措置をお考えの方はお急ぎください!! 年内の経営力向上計画認定について

<経営力向上計画とは>

人材育成、コスト管理のマネジメントの向上や設備投資等、経営力を向上させるための取組内容等を記載した事業計画(「経営力向上計画」)のことです。計画の認定を受けた事業者は、固定資産税の軽減措置(3年間1/2に軽減)や、金融支援等(低利融資、債務保証等)の特例措置を受けることができます。

固定資産税の特例について

中小企業者等が、2017年4月1日から2019年3月31日までの期間内に、経営力向上計画に基づき一定の設備を新規取得した場合、固定資産税が3年間にわたって2分の1に軽減されます。

<一定の設備とは?>

下の表の対象設備のうち、以下の2つの要件を満たすものです。

- 一定期間内に販売されたモデル(最新モデルである必要はありません)

- 経営力の向上に資するものの指標が旧モデルと比較して年平均1%以上向上している設備

|

対象設備 |

用途または細目 |

最低価額 |

販売開始時期 |

|---|---|---|---|

|

機械装置 |

全て |

160万円以上 |

10年以内 |

|

工具 |

測定工具および検査工具 |

30万円以上 |

5年以内 |

|

器具備品 |

全て |

30万円以上 |

6年以内 |

|

建物附属設備 |

全て |

60万円以上 |

14年以内 |

年末にかけての経営力向上計画の申請について

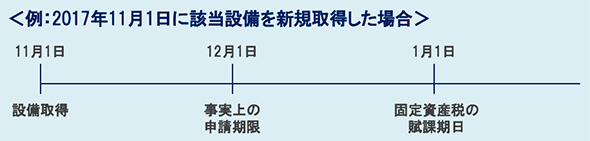

経営力向上計画に基づく固定資産税軽減措置を利用する場合は、 遅くとも固定資産税の賦課期日(1月1日)前までに経営力向上計画の認定を受ける必要があります。 12月に入ってからの申請は、年内に認定が得られない可能性がありますので、特に注意が必要です。

経営力向上計画は提出が認定までに通常でも「約30日間」の時間を要します。 年内に取得した設備に関して翌年から固定資産税の軽減措置を受けたい場合には、遅くても12月1日までに経営力向上計画を作成し、所管大臣へ提出する必要がございます。 なお、認定日が1月1日以降となった場合は、固定資産税の半減期間が「3年」ではなく「2年」となります。

最新情報一覧

- 2025.02.28

- 相続税の外国税額控除とは?二重課税を防ぐ手続き・計算方法を解説

- 2024.02.13

- 料金表更新のご案内

- 2023.11.13

- 相続税路線価の出し方とは?税理士が解説

- 2023.10.31

- 相続税物納とは? 知っておくべき基礎知識

- 2023.09.15

- 相続で必要となる住民票の除票とは?取得する方法も解説

- 2023.08.01

- 相続税の仕組みについて分かり易く解説

- 2023.07.20

- 基礎控除の申請手続きに必要な書類

- 2023.07.20

- 相続税の非課税枠解説:【知って得するポイント】

- 2023.06.15

- 相続税の知識がなくても大丈夫、税理士が教える相続手続きとは?

- 2023.05.25

- 【相続税】基礎控除の重要性